こんにちは!接骨院開業コンサルタントのウエダケンジです。

ブログの順番どおりに進めれば、接骨院・整骨院の開業が準備できちゃうシリーズ。

【前編】【後編】にわたって【開業資金を集める】を紹介しています。

【前編】はこんなお話でした。

- 開業資金は<初期費用>だけでなく、<運転資金>も3か月分は見込んでおく

- 開業後の融資はおりにくい。開業前の<事業計画書>に<物療機器>を見積もっておく

- <機器の選定>はとても難しくなってるので、できるだけ勉強しましょう

今回のお話は前編でも少し出てきた<融資>=金融機関からの借入です。

自己資金は100~200万円ぐらい

前編とくり返しになりますが、接骨院・整骨院の開業資金は平均1,000万円とも言われてますが、ウエダが見てきた実感ではかなりの幅があります(500~1,500万円以上)。

これに対して各先生たちが準備してきた自分のお金が<自己資金>。

接骨院・整骨院さんの自己資金は、100~200万円ぐらいが最も多いと言われてます。

開業資金の金額とはかなり開きがあるんですね。

となると下記のように「どこからか集めてこなければ!」になります。

- 金融機関から融資を借入する

- スポンサー(投資家)から出資を受ける

- 親族・知人から借金する

- 補助金・助成金を利用する

そして経営者には、<融資>こそ”健全な方法”だとウエダは思います(ちなみに融資と出資の違いはまた別の機会に)。

融資は経営の健康診断

なぜ融資(金融機関からの借入)が経営者にとって健全な資金調達方法なのか。

経営の健康診断=健全化になるからです。

- 融資の借入前:納得される経営プランを見せなければならない→経営の健全化

- 融資の借入後:貸入金を期日通りに返さなければならない→経営の健全化

また、第三者からは「金融機関がお金を貸す接骨院=<社会的信用>がある接骨院」と認識され、さらに返済する度に信用度が増していきます。

つまり、経営者として自院の健康を促進しているわけです。

てゆーか、ぶっちゃけ、お金を借りたのにむしろトクしちゃった感じ!

ただし、きちんと返済していけばですが。

では、金融機関と言っても、どこから借り入れればいいでしょうか。

「まったく見当がつかない!」先生のために、ウエダがランキング形式で紹介します。

【ウエダポイント】おすすめ金融機関ランキング!

第1位 日本政策金融公庫

<日本政策金融公庫(通称:公庫)>は国が運営する、いわゆる<政府系金融機関>です。

接骨院・整骨院の創業時には、メリットだらけでほぼデメリットがない稀有な存在。

なぜかと言うと、そもそも新たに開業する人向けに設立された機関だからです。

公庫の<新創業融資制度>では、最大3,000万円までの借入が可能(実際は1,000万円程度になる場合が多いです)。

公庫のメリット

- むしろ創業者に融資したい

国策的に新しい産業を生み育てようとしているため積極的に融資してくれる。 - 無担保・無保証人

原則として無担保・無保証人(一般的な融資では経営者自身が自院の連帯保証人になる)。 - 低金利

あえて言えば、次に紹介する制度融資よりはちょっと金利が高い(それでも低金利!) - 実行までが早い

申し込みから実行まで1か月程度と非常に早い。 - 自己資金割合が低い

自己資金割合(開業資金全額に対して準備できた自己資金の割合)が10%以上(実務値は25~30%程度)と低い(一般的には50%以上)

公庫のデメリット

- なし

第2位 制度融資

<制度融資>は、<地方自治体><民間金融機関><信用保証協会>の3つが連携して、地域の産業振興などを目的に融資を行っています。

制度融資と公庫の最大の違いは信用保証協会が間に入ること。

信用保証協会が保証するので、金融機関のリスクは低くなりますが、借入する側にはメリットだけでなくデメリットも生じました。

制度融資のメリット

- 公庫の自治体版

公庫は国による起業促進政策、制度融資は各自治体による同じような制度。 - 無連帯保証人

経営者は保証人となるが、連帯保証人は原則として不要(自治体によって必要な場合もあるので要確認)。 - 審査のハードルが低い

信用保証協会の保証で金融機関のリスクが低いため、審査がとおりやすい。 - 低金利

自治体が借入金利息の一部を負担する利子補給制度や、信用保証協会の保証料の一部を負担する信用保証料補助制度が用意されている。

制度融資のデメリット

- 制度が自治体によって違う

各自治体が独自につくる制度なので、それぞれで条件・内容がかなり違う。

たとえば同じ東京都でも区や市によって異なるため、必ず開業場所の自治体で確認する。 - 実行までが遅い

自治体、金融機関、信用保証協会の3つそれぞれの審査を経るため、申し込みから実行まで2~3か月かかる。 - 自己資金割合が高い

自己資金割合が50%以上である場合が多く、結果的に融資金額が少なくなる。

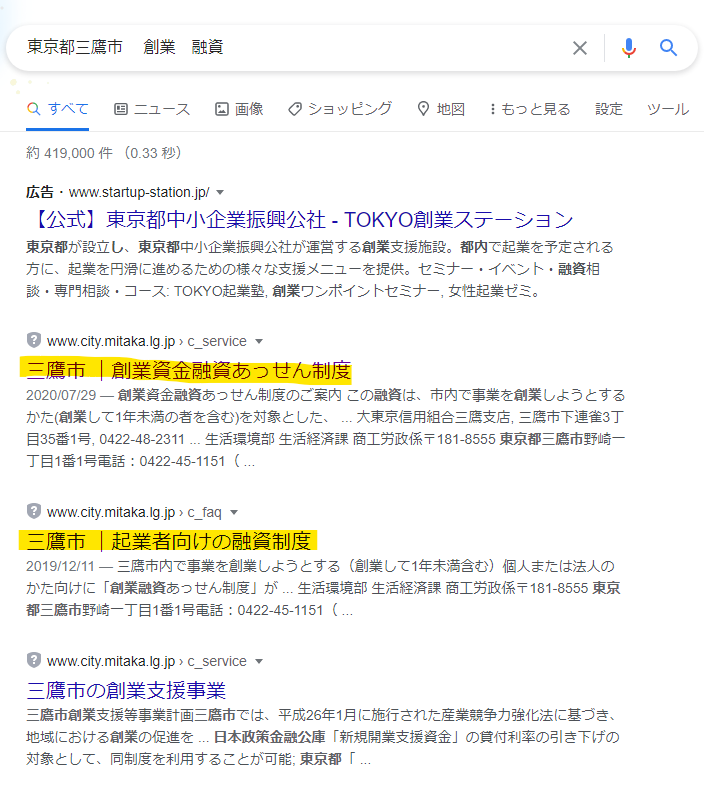

制度融資に興味をもった先生は、「開業場所がある自治体のホームページ」またはネット検索で「自治体名 創業 融資」をキーワードに調べてみてください。

たとえば「東京都三鷹市 創業 融資」で検索すれば、三鷹市の制度融資<創業資金融資あっせん制度>が出てきます。

また、制度融資だけでなく、その自治体のいろいろな創業支援策が見つかったりもします!

第3位 民間金融機関

民間金融機関とは、銀行、信用金庫などです。

第3位としましたが、もともと公庫や制度融資より審査が厳しいので、現実的には開業資金の借入向きではないでしょう。

可能性があるとすれば、信用金庫など地元密着型の金融機関が独自の創業者向け融資制度を用意している場合。

また、<信用保証付融資(保証協会付融資)>=制度融資でも紹介した信用保証協会が保証人となる方法もあります。

信用保証協会は公的機関なので、金融機関は取りっぱぐれを心配しなくていいわけです。

【補足】公的融資と民間融資

補足です!

日本政策金融公庫と制度融資融資を<公的融資>と言い、民間金融機関を<民間融資>と言います。

- 公的融資=国や地方自治体による融資

・日本政策金融公庫(国)

・制度融資(地方自治体) - 民間融資=都市銀行、地方銀行、信用金庫などによる融資

接骨院・整骨院の開業資金におすすめなのは、公的融資なんですね。

ウエダの実感だと、条件などは実際のところケースバイケースな感じです。

ちなみに、情報源として意外に?いいのが医療機器の営業マンさんたち。

融資審査をスムーズに通過するコツなどを知ってたりします(ヒソヒソ声)。

次回の【接骨院開業準備シリーズ】は【保険請求は代行団体に入る】。

ではまた!

【おまけ】目指せ!プロパー融資

開業資金に限れば正直難しいのですが、【融資は経営の健康診断】でお話したとおり、民間金融機関からの融資は自院の社会的信用を高めます。

なかでも最も高いステータスは<プロパー融資>。

信用保証協会を間に入れず、銀行などから直接借り入れるケースです。

基本的には3期以上の決算を終えてから(それも”黒字”で)。

ウエダはブログを読んだ先生の中から(一日も早くプロパー融資をゲットする方が出てきて欲しい)と思ってます。

<参考元>

『フランチャイズ比較.net「整骨院を開業するのに必要な準備・費用とは」』

『柔整開業.com「整骨院開業のための資金はいくら必要?資金調達は融資がいいの?」』

『創業融資ガイド「そもそも「融資」って何ですか?融資が何か詳しくご紹介します!」』